中国铝冶炼产业月度景气指数报告(2020年12月)

2021年01月29日 14:15 76954次浏览 来源: 安博(中国) 分类: 行业统计

2020年12月,中国铝冶炼产业景气指数为46.1,较上月上涨2.4个点;先行合成指数为85.3,较上月上升2.2个点。近13个月中国铝冶炼产业景气指数见表1。模型监测结果显示,11月,产业景气指数继续在“正常”区间回升,加之先行合成指数连续上升,行业景气度呈现上升态势。

景气指数继续回升

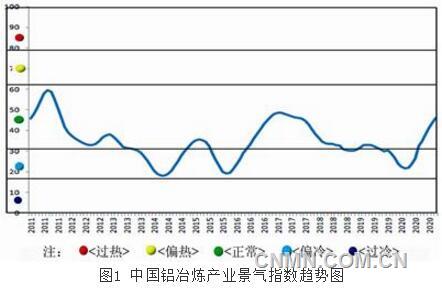

2020年12月,中国铝冶炼产业景气指数较上月上升2.4个点,至46.1,连续第6个月位于“正常”区间。中国铝冶炼产业月度景气指数走势见图1。

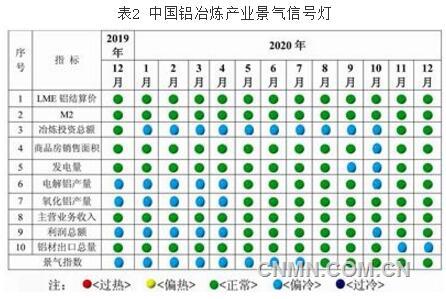

由中国铝冶炼产业景气信号灯(见表2)可见,2020年12月,在构成产业景气指数的10个指标中,只有铝材出口总量1个指标处于“偏冷”区间;LME铝结算价、M2、铝冶炼投资总额、商品房销售面积、发电量、氧化铝产量、主营业务收入、利润总额和电解铝产量等9个指标均处于“正常”区间。

先行合成指数持续上升

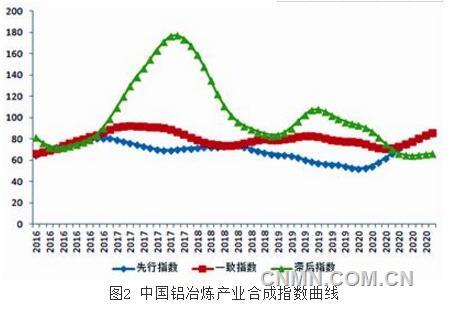

2020年12月,中国铝冶炼产业先行合成指数为85.3,较上月上升2.2个点,维持上升态势。中国铝冶炼产业合成指数曲线见图2。

构成先行合成指数的5个指标中,经季调后,环比4项指标微幅上升,只有铝冶炼投资总额微幅下降;同比均有所上升,其中LME铝结算价、M2、铝冶炼投资总额、商品房销售面积和发电量分别增长23.9%、10.5%、15.5%、17.3和9.1%。

行业运行特点及形势分析

2020年12月,国内铝冶炼行业运行特点具体表现为:

(一)铝冶炼产品供应持续增加

1.运行产能呈增长态势

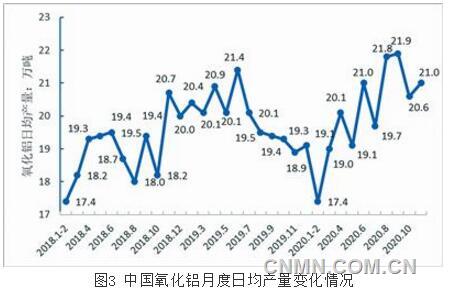

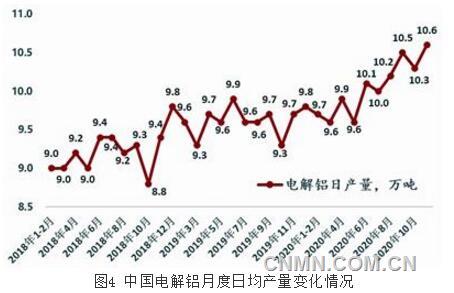

2020年以来,国内氧化铝生产受疫情影响较大,一季度出现规模性减产,运行产能下降至近三年来的低位,此后逐步恢复。自下半年起,云南、四川、山西、内蒙古等地电解铝产能投放规模均有增加。受此拉动,氧化铝需求增长,山西、重庆等地减产产能陆续复产。但由于北方进入采暖季,河南和山东部分氧化铝产能受重污染天气管控限产。截至2020年12月底,全国氧化铝和电解铝运行产能分别提升至7303万吨/年和3911万吨/年。12月,全国氧化铝和电解铝月度产量分别为613.4万吨和326.8万吨,同比分别增长0.3%和4.9%;日均产量分别为20.4万吨和10.9万吨,环比均增长2.7%。受采暖季限产影响,预计12月氧化铝日均产量环比呈下降趋势,电解铝生产受到的影响相对较小。中国电解铝和氧化铝月度日均产量变化情况见图3、4。

2020年,中国电解铝行业保持较高利润水平,促使新项目加快投产,部分闲置产能恢复生产,电解铝产量持续上升,预计2020年中国电解铝产量为3710万吨,增长5.9%。

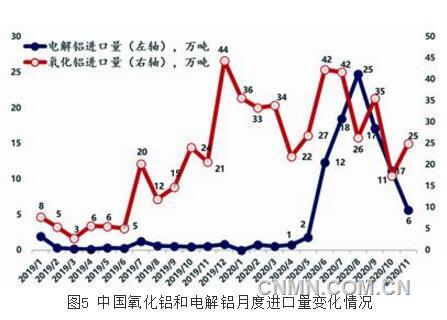

2.电解铝和氧化铝进口量回落

2020 年12月,LME电解铝三个月主力合约均价为2029美元/吨,环比上涨4.21%,全年LME三个月主力合约均价为1728美元/吨,较上年下跌4.7%;12月SHFE三个月主力合约均价为15882元/吨,环比上涨4.79%,全年SHFE三个月主力合约均价为13760元/吨,较上年下跌0.8%。12月沪铝与伦铝三个月主力合约比值与上月相比略有上升,回到7.8以上,但与年内最高值8.7相比显著回落。2020年11月,中国电解铝进口量环比继续下降至5.6万吨,沪伦比值回落使得进口积极性下降,但与往年同期相比,进口量仍然较高,前11个月中国共进口电解铝93.3万吨,同比增长1302%。氧化铝月度进口量环比增加43%,11月,进口24.9万吨,仍属于年内较低水平。中国氧化铝和电解铝月度进口量变化情况见图5。

(二)铝需求表现整体好于预期

1.国内主要铝消费市场继续回暖,铝材产量有所增长

2020年11月,建筑、交通、电子等重点铝消费领域表现均呈现出向好态势。1~11月,全国房地产开发投资129492亿元,同比增长6.8%,已连续9个月实现正增长;房地产销售面积150834万平方米,同比增长1.3%。11月,汽车产销量分别为284.7万辆和277万辆,同比分别增长9.6%和12.6%,汽车产销已连续8个月实现增长,其中销量连续7个月增速保持在10%以上;1~11月,汽车产销累计2237.2万辆和2247万辆,分别同比下降3%和2.9%,降幅逐月收窄。2020年前11个月,全国电网工程完成投资3942亿元,同比下降4.2%。2020年11月,全国铝材月度产量538万吨,环比增加21.1万吨,同比增长14.8%,日均产量17.9万吨;1~11月铝材累计产量为5132.2万吨,同比增长7.7%。中国铝材月度日均产量变化情况见图6。

2.铝产品出口稳步向好,但外贸环境愈发严峻

2020年11月,中国铝材出口量为40.1万吨,同比增长1.2%,环比增长0.7%;1~11月铝材出口累计418.3万吨,同比下降10.8%。受疫情影响,铝材出口自4月开始下降,6月降至年内低点34万吨,自7月恢复环比正增长,9月实现同比正增长;累计降幅在7月降至最低值15.6%,之后逐月收窄。中国铝材月度出口数量变化情况见图7。

除受海外疫情等突发性的阶段性因素外,日益加剧的贸易摩擦对中国铝材产品外贸形势造成的负面效应更加巨大且复杂。截至目前,中国铝产品遭遇贸易救济案件高达70多起,并随着新冠肺炎疫情暴发,国际贸易保护主义势头不断加剧,仅今年以来,欧盟、印度、埃及、海湾、欧亚经济联盟、中国台湾、巴西、泰国等国家及地区相继对铝板带箔、条杆型材、铝线、铝锭等产品发起反倾销、保障措施等12起原审调查,出口形势愈发严峻。自疫情以来中国铝材行业遭遇的贸易救济案件见表3。

综合国内外需求变化,12月铝锭社会库存小幅波动,月底为60万吨左右,与11月底基本持平。年初受疫情影响,铝锭社会库存最高达到168万吨左右,之后需求上升带动行业持续去库存。

(三)全行业整体保持盈利

2020年10月,铝冶炼行业(包括氧化铝、电解铝和再生铝)整体实现盈利,季调后利润总额为40.4亿元,同比增长80.9%,环比增长11.2%。从分行业来看,电解铝行业盈利水平明显好于氧化铝行业,且企业利润水平仍较为可观,这也是推动电解铝产能快速投放的主要驱动力。综上,2020年12月中国铝冶炼行业供需两侧均有所增加,行业运行景气度整体表现较好。但从未来一段时期来看,高铝价将会支撑电解铝产能加速投放、产量逐月增长;国内外铝比价关系的调整,将会缓解电解铝进口对国内供应造成的压力,同时还有利于铝材产品出口,然而贸易摩擦持续加剧,又给铝材出口带来极大不确定性;国内消费环境回暖,使得内循环对铝消费的支撑作用愈发突显。

初步预计未来一段时期铝冶炼行业将会处于“正常”区间波动。(杨云博 执笔)

附注:

1.铝冶炼产业景气先行合成指数(简称:先行指数)用于判断铝冶炼产业经济运行的近期变化趋势。该指数由以下5项指标构成:LME铝结算价、M2、铝冶炼项目固定资产投资总额、商品房销售面积、发电量。

2.铝冶炼产业一致合成指标(简称:一致指数)反映当前铝冶炼产业经济的运行状况。该指数由以下5项指标构成:电解铝产量、氧化铝产量、铝冶炼企业主营业务收入、铝冶炼企业利润总额、铝材出口总量。

3.铝冶炼产业滞后合成指标(简称:滞后指数)与一致指标一起主要用来监测经济变动的趋势,起到事后验证的作用。该指数由以下3项指标构成:铝冶炼企业流动资本余额、铝冶炼企业应收账款余额、铝冶炼企业产成品资金余额。

4.综合景气指数反映当前铝冶炼产业发展景气程度。景气灯号图把铝冶炼产业经济运行状态分为5个级别,“红灯”表示经济过热,“黄灯”表示经济偏热,“绿灯”表示经济运行正常,“浅蓝灯”表示经济偏冷,“蓝灯”表示经济过冷。对单项指标灯号赋予不同的权重,将其汇总而成的综合景气指数也同样由5个灯区显示。

综合景气指数由10项指标构成,即先行指数和一致指数的构成指标。

5.编制指数所用各项指标均经过季节调整,已剔除季节因素。

6.每月都将对以前的月度景气指数进行修订。当时间序列加入最新的一个月的数据后,以往月度景气指数会或多或少地发生变化,这是模型自动修正的结果。

责任编辑:孟庆科

如需了解更多信息,请登录中国有色网:www.wellhealthmag.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“安博(中国)”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非安博(中国))”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。